Le processus de liquidation d’une société s’achève avec l’établissement de comptes définitifs de liquidation. Ce sont les derniers états financiers produits et publiés avant la disparition définitive de l’entreprise. Ils comprennent généralement un bilan de clôture ainsi qu’un compte de résultat. Entreprises-et-droit vous propose un dossier complet sur les comptes de liquidation répondant aux questions :

Les comptes de liquidation, qu’est-ce que c’est ?

Le liquidateur d’une société a pour mission de réaliser les actifs d’une société (c’est-à-dire vendre ses immobilisations et ses stocks) et d’apurer son passif (rembourser ses dettes). Lorsqu’il a terminé ces opérations, il les enregistrer dans les comptes – les comptabiliser – et établir des comptes définitifs de liquidation.

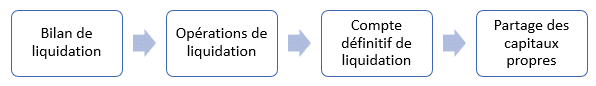

Un compte définitif de liquidation se construit à un moment précis du processus de fermeture :

- Après avoir réalisé et comptabilisé les opérations de liquidation ;

- Avant avoir accompli et comptabilisé les opérations de partage des capitaux propres.

En d’autres termes, le compte définitif de liquidation est un bilan comptable qui tient compte du résultat des opérations de liquidation (cession des actifs et remboursement des passifs).

Le résultat de la clôture définitive de la liquidation (boni ou mali) apparaît lors du partage des capitaux propres. Cette opération consiste à répartir les capitaux propres restants entre les associés, en fonction des dispositions prévues dans les statuts, ou à défaut au prorata des participations au capital social.

Que contiennent les comptes de liquidation d’une société ?

Comme indiqué, le compte final de liquidation correspond à un bilan comptable définitif. Cela dit, pour calculer le résultat des opérations de liquidation qu’il fait ressortir, il est nécessaire d’enregistrer les opérations de liquidation en comptabilité. Le liquidateur doit donc, au préalable, établir un compte de résultat de liquidation. On y retrouve généralement :

- Les plus ou moins-values dégagées sur les cessions d’immobilisations (prix de vente – valeur nette comptable),

- Les gains ou pertes réalisés sur les ventes de stocks (prix de vente – prix d’achats),

- Et les frais qui résultent de l’accomplissement des formalités légales (annonces légales, frais de greffe…).

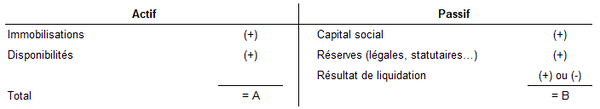

En ce qui concerne le bilan de liquidation, l’actif ne comprend, en principe, que des comptes de trésorerie. Des immobilisations peuvent, sous certains conditions, y figurer. Il s’agit de biens qui ont fait l’objet d’un apport en nature et qui revient à l’associé qui l’a apporté. Cela suppose toutefois que l’acte de partage prévoit la reprise de l’apport initial par l’associé concerné. Le passif, quant à lui, reprend le capital social, les réserves (légales, statutaires, facultatives…) et le résultat des opérations de liquidation tel qu’il ressort du compte de résultat.

Voici un modèle de compte définitif de liquidation :

On remarque que les créances, les stocks ainsi que les dettes n’apparaissent pas ici. Par ailleurs, le total de l’actif (A) doit obligatoirement être égal au total du passif (B). Enfin, une fois la liquidation clôturée et les capitaux propres partagés, tous les comptes de bilan sont soldés. Cela signifie que les postes ont une valeur nulle (0).

A quoi servent les comptes définitifs de liquidation ?

Les comptes définitifs de liquidation, établis par le liquidateur, constituent un support d’information et de prise de décision. Ils doivent être approuvés par le(s) associé(s) en assemblée générale ordinaire. A cette occasion, ce(s) dernier(s) donne(nt) également quitus au liquidateur, le décharge(nt) de son mandat et constate(nt) la clôture des opérations de liquidation.

Une fois les comptes validés, le liquidateur doit les communiquer au greffe du tribunal de commerce afin qu’il procède à la radiation de la société du registre du commerce et des sociétés (RCS). Cette demande doit intervenir dans le délai d’un mois à compter de la publication de l’annonce légale de clôture de la liquidation.

Lorsque le(s) associé(s) refuse(nt) d’approuver les comptes définitifs, le liquidateur doit tout de même les déposer au greffe du tribunal de commerce. C’est ce dernier qui va statuer sur les comptes et donc sur la clôture de la liquidation. Il se prononce alors à la place des associés.

A lire également sur le thème de la fermeture :

18 réflexions sur “Comptes de liquidation : qu’est-ce que c’est et que faut-il en faire ?”

Bonjour,

Je suis au prud’homme avec mon ancien employeur. J’ai gagné mon procès mais celui-ci ne m’as pas payé depuis. Entre-temps, mon ancien employeur à fait une dissolution anticipée. Que va-t-il se passer ? Dans l’attente de vous lire.

Cordialement

Bonjour,

En principe, votre ancien employeur ne pourra pas fermer son entreprise à l’amiable puisqu’il existe encore des dettes. La Loi le lui interdit. Il n’a pas d’autre choix que de se tourner vers les tribunaux et espérer un placement en liquidation judiciaire. Toutefois, les créances salariales sont « super-privilégiées » et les juges assureront votre paiement en priorité.

Si votre ancien employeur dépose le bilan sans respecter ces règles, il s’expose à des sanctions. Vous pourrez le poursuivre en justice pour récupérer l’argent qu’il vous doit.

Bonne journée. Cordialement, Thibaut CLERMONT.

Bonjour,

Que faire lorsque des comptes de liquidation établis par le liquidateur comportent de la trésorerie et des dettes ? N’y a t-il pas lieu de procéder au remboursement des dettes avant la clôture des comptes ? Ou pourrait-on affecter tout le passif aux associés avec une prise en compte de la trésorerie disponible ?

Merci.

Bonjour,

En principe, si vous optez pour une liquidation amiable, le compte unique de liquidation ne doit plus comprendre de dettes (uniquement de la trésorerie, et éventuellement des immobilisations si elles sont récupérées par les associés qui les ont apportées). Je pense que le greffe rejettera votre dossier si vous lui communiquez des comptes de liquidation avec des dettes au passif.

Il faut donc apurer les dernières dettes, puis produire le bilan.

Cordialement, Thibaut CLERMONT.

Bonjour,

Dans une société en cours de liquidation, à quel moment et de quelles façons les comptes d’associés doivent-il êtres rééquilibrés (en considérant un associé avec un compte créditeur et l’autre avec un compte débiteur) ?

Merci d’avance

Cordialement

Bonjour, je suis entrain de fermer ma SASU et j’ai un bénéfice de 6815€, est ce que c’est ce montant que je vais mettre dans mon PV de clôture de liquidation ?

Cordialement

Bonjour,

Non, pour connaître le montant du boni de liquidation, vous devez soustraire aux capitaux propres le montant du capital social (qui va être remboursé à l’associé unique).

Ce dernier ne fait l’objet d’aucune imposition fiscale.

Bonne journée,

Cordialement,

Thibaut CLERMONT.

Bonjour,

Tout d’abord, en principe, un associé ne peut avoir de compte courant débiteur. Cela signifie qu’il a une dette envers la société et peut représenter un abus de bien social. Ces règles concernent les associés personnes physiques (c’est-à-dire des particuliers). Elles ne s’appliquent pas aux associés personnes morales (sociétés) ainsi que dans certaines formes juridiques de sociétés quelle que soit la qualité de l’associé (SNC et SCI par exemple).

Autrement, pour être liquidée à l’amiable, votre société ne doit plus avoir de dettes ni de créances à son bilan. Elle doit donc rembourser les C/CT créditeurs aux associés concernés et demander le remboursement des sommes prêtées aux associés personnes morales.

Bonne journée. Cordialement, Thibaut CLERMONT.

Bonjour Thibaut,

Alors je suis totalement perdu, j’ai des capitaux propres de 11 986 €, un capital social de 2 500 € et un report à nouveau de 2 671 €. Ce qui donne un résultat de l’exercice de 6 815 €. Donc si je comprends bien, je dois faire 11 986 – 2 500 (mon capital) = 9 486 €. Que dois-je faire du report à nouveau ? Dans mon PV d’AG de clôture, je reporte les 9 486 €. Parce que j’ai aussi mon compte courant d’associé qui est de 2 600 €…

J’ai peur de faire une bêtise et d’être rattrapé par le fisc parce que j’ai mal rempli les données…

Cordialement.

Bonsoir,

Le montant de votre résultat de liquidation se calcule de la façon suivante : capitaux propres – capital social. Dans votre cas, vous réalisez un boni de liquidation de 9 486 €.

Vous pouvez également obtenir cette somme en additionnant votre résultat (6 815 €) et votre report à nouveau non-distribué (2 671 €).

En revanche, vous ne pouvez pas clôturer votre société si une dette figure encore au bilan de celle-ci. Vous devez solder votre compte courant, en vous remboursant si cela est possible.

Bien à vous,

Thibaut CLERMONT

Bonjour à vous,

D’une part je vous remercie pour la qualité et la vulgarisation des informations relatives à la liquidation d’une société.

Je suis en cours de liquidation de ma société de forme SARL (associé unique).

J’ai apuré les dettes de la société en revanche je m’interroge sur le capital social.

Il est d’un montant de 1000€. Etant classé dans la catégorie du passif de la société, est-ce que c’est une somme que je dois apurer afin de clôturer les comptes ? Que devient le capital social à la liquidation de la société ?

Merci par avance pour votre retour,

Bonjour,

Non, le capital social peut figurer dans les comptes que vous allez déposer au greffe du tribunal de commerce pour demander la radiation de votre EURL.

Lorsque la clôture définitive de la liquidation est prononcée et, si la trésorerie le permet (ce qui doit être votre cas), la société doit rembourser le capital social à l’associé unique. L’écriture comptable est très simple : débit du compte de capital par le crédit du compte de trésorerie. Et votre bilan doit normalement être à 0 !

Bonne journée ! Cordialement, Thibaut CLERMONT.

Bonjour,

Je suis entrain de liquider ma SASU mais je bloque sur les écritures comptables de liquidation. Pas de dettes, Le capital social est de 10000 € , un crédit de tva de 140€ et une disponibilité bancaire de 7200 € (le cumul des pertes est donc de l’ordre de 2800 € donc un malus de liquidation puisque j’aurai perdu une partie de mon capital initial).

D’après ce que j’ai compris je dois fournir un bilan de liquidation aux greffes du tribunal.

Faut il que je crée un compte « résultat de liquidation » et que j’y fasse figurer les pertes (actuellement sur le compte 119 et les comptes de charge 6xx) ou dois utiliser le compte 129 pour indiquer le résultat au moment de la liquidation.

Par ailleurs comment doit figurer la créance de TVA sur le bilan si celle ci n’est pas recouvrée à la date de clôture de la liquidation et peut on rajouter une provision de charges pour frais de liquidation (par exemple infogreffe demande un bilan de de clôture de liquidation mais fait payer la radiation au RCS après le fourniture de ce bilan…)

En vous remerciant par avance.

Cordialement.

Bonjour,

Pour répondre à vos questions :

– Le résultat de liquidation correspond, en principe, au résultat des opérations de liquidation, c’est-à-dire au bénéfice ou à la perte résultant des opérations de ventes d’actifs et d’apurement du passif entre la date de dissolution et la date de clôture de la liquidation (notion différente du résultat définitif de liquidation qui se traduit par un boni ou un mali). Dans votre cas, le mali de liquidation n’est pas de 2 800 euros mais de 2 660 euros.

– En principe, il est impossible de présenter un bilan de liquidation qui contient encore des dettes ou des créances, de toute nature. Vous devriez normalement attendre d’avoir encaisser le crédit de TVA avant de fermer votre SASU.

– Pour les provisions de frais, il me semble que vous pouvez les inclure dans le bilan de liquidation de votre SASU (information à vérifier), en partant du principe que c’est vous qui les réglerai, en qualité d’associé unique.

Bonne journée. Cordialement, Thibaut CLERMONT.

Bonjour

Je ne comprends pas l’articulation de cette notion de compte et de bilan de liquidation, par rapport au bilan et au compte de résultat « normaux », annuels. J’utilise un logiciel en ligne (Ma compta.fr). Je n’y ai jamais vu de mention de ces notions de liquidation.

Peut-on faire ce bilan de liquidation sur un format libre ?

Je sais que ma SASU doit me rembourser de toutes les dépenses que j’ai effectuées en tant qu’associé depuis sa création. Apparemment ce sera la seule opération d’apuration de passif que je devrai faire.

Le capital social était de 5000€. Mes dépenses en tant qu’associé de 5891€. Capitaux propres à fin janvier 1845€. Disponibilités 7735€.

Mille fois bravo pour la pertinence de vos articles !

Bonjour,

Les comptes de liquidation correspondent à des états comptables traditionnels, sauf qu’ils ne doivent plus comprendre de dettes, ni de créances.

Dans votre cas, c’est très simple : remboursez le courant courant d’associé (5 891 €) avec la trésorerie disponible (7 735 €). La trésorerie nette passera à 1 844 €. De l’autre côté, il n’y aura plus que les capitaux propres à 1 845 €. Vous pouvez alors liquider votre SASU sans problème.

Au passage, vous réaliserez malheureusement un mali de liquidation de 3 155 € puisque vous ne récupérerez, en votre qualité d’associé unique, que 1 845 € du capital que vous avez investi (initialement 5 000 €).

Bonne journée ! Cordialement, Thibaut Clermont.

Je reviens vers vous (question précédente du 2 mars à 10h46 et votre réponse à 13h53). Comment dois-je faire pratiquement pour « rembourser le compte courant d’associé avec la trésorerie disponible » dans le cadre de la liquidation de ma SASU ? Est-ce seulement une opération comptable et si oui, laquelle ? Ou dois-je demander à la banque de faire un virement de ma SASU vers moi, si cela a un sens ?

Merci pour votre aide.

Bonjour,

Oui, vous devez effectuer un virement depuis le compte bancaire de votre SASU vers votre compte bancaire personnel.

Puis vous devez enregistrer une écriture comptable pour constater ce remboursement (débit du 455 et crédit du 512).

Vous pourrez ensuite établir les comptes de liquidation de votre SASU.

Bonne journée. Cordialement, Thibaut Clermont.